- 当社は、本業の契約書として、「○○業務委託契約書」というタイトルの契約書を使用しています。契約内容は、○○のような内容です。

この契約書には、収入印紙を貼る必要があるのでしょうか?

また、収入印紙を貼る必要があるとすれば、いくらの金額の収入印紙を貼るのでしょうか - 業務委託契約書に収入印紙を貼る必要があるかどうかは、契約内容次第ですので、一概に収入印紙を貼る必要があるとは言えません。

契約内容が、民法上の請負契約、一部の例外的な(準)委任契約、売買契約、知的財産権の譲渡の契約に該当する業務委託契約書である場合は、収入印紙を貼る必要があります。これら以外については、収入印紙を貼る必要はありません。

金額につきましては、契約内容と報酬・料金・委託料の両方次第です。

このページでは、当事務所によく寄せられるご質問である、業務委託契約書に貼る収入印紙と印紙税の金額について解説します。

業務委託契約書には、収入印紙を貼る必要があるもの(=課税文書)と、収入印紙を貼る必要がないもの(=不課税文書・非課税文書)があります。

これは、そもそも業務委託契約書の契約内容が、課税文書となる契約内容なのか、そうでないのかによって、判断が分かれます。

また、課税文書に該当する場合は、どの課税文書に該当するかと、料金・報酬・委託料(=契約金額)によって、印紙税額も変わってきます。

ですから、業務委託契約書に収入印紙を貼る必要があるのか、そして印紙税額がいくらなのかは、業務委託契約書の契約内容が、民法上のどの契約に該当するのかの判断が重要となります。

収入印紙を貼る必要がある業務委託契約書とは?

「課税物件」に該当すると収入印紙を貼る必要がある

業務委託契約書に収入印紙を貼る必要があるかどうかは、契約内容次第です。また、金額も、契約内容次第です。

契約書が印紙税法上の課税文書に該当するかどうかは、原則として、その契約書が印紙税法別表第一(課税物件表)に掲げられている20種類の文書に該当するかどうかによって判断されます(ただし、例外あり。印紙税法基本通達第2条)。

印紙税法第2条(課税物件)

別表第1の課税物件の欄に掲げる文書には、この法律により、印紙税を課する。

引用元:印紙税法 | e-Gov法令検索

このため、業務委託契約書が課税物件表に掲げられている文書に該当する場合、収入印紙を貼る必要があります。

なお、「課税物件」に該当しない業務委託契約書には、収入印紙を貼る必要はありません。

はじめに業務委託契約書の契約内容を「同定する」必要がある

そこで、業務委託契約書が課税文書に該当するかどうかを判断する際、最初にする作業があります。

その作業とは、業務委託契約書の契約内容が、民法上のどの契約に該当するのか「同定」する作業です。

なお、一般的な業務委託契約書であれば、以下の7つのパターンのいずれかに該当します。

典型的な業務委託契約の7つのパターン

- 請負契約型の業務委託契約

- 委任契約・準委任契約型の業務委託契約

- 寄託契約型の業務委託契約

- 組合契約型の業務委託契約

- 実は雇用契約・労働契約である業務委託契約

- 実は労働者派遣契約である業務委託契約(偽造請負)

- 売買契約・譲渡契約が含まれる業務委託契約

これらの業務委託契約の7つのパターンにつきまして、以下のページにまとめていますので、ご覧ください。

一般的な業務委託契約書は1号文書・2号文書・7号文書か不課税文書

典型的な業務委託契約書の印紙税とは?

上記の7つの業務委託契約のパターンのうち、適法な業務委託契約は、請負・(準)委任・寄託・組合・売買(譲渡)のいずれかの契約です。

これらの契約書が課税文書かどうかは、次のとおりです。

| 請負型の業務委託契約書 | 1号文書・2号文書・7号文書のいずれか。 |

|---|---|

| (準)委任型の業務委託契約書 | 原則として不課税文書。 ただし、例外として1号文書または7号文書に該当する場合もある。 |

| 寄託型の業務委託契約書・組合型の業務委託契約書 | 原則として不課税文書。 |

| 売買(譲渡)契約が含まれる業務委託契約書 | 知的財産権の売買・譲渡がある場合は1号文書。 |

1号文書・2号文書・7号文書に該当する業務委託契約書とは?

ここでいう1号文書、2号文書、7号文書とは、それぞれ印紙税法別表第一の第1号、第2号、第7号に規定された文書です。

業務委託契約書としては、例えば、次のような契約書が該当します。

| 1号文書 | 業務委託契約書が「…無体財産権…の譲渡に関する契約書」と「運送に関する契約書」の場合は1号文書に該当する。 |

|---|---|

| 2号文書 | 業務委託契約書が「請負に関する契約書」の場合は2号文書に該当する。 |

| 7号文書 | 業務委託契約書が「継続的取引きの基本となる契約」の場合は7号文書に該当する。 |

ポイント

- 収入印紙を貼る必要がある業務委託契約書は、課税文書に該当するものだけ。

- 収入印紙を貼る必要がある業務委託契約書かどうかを判断するには、まずその業務委託契約が何の契約なのかを「同定」する。

- 業務委託契約書は、1号文書、2号文書、7号文書のいずれか、または不課税文書に該当する。

- 実際の業務委託契約書は、11パターンのうちのいずれか。

収入印紙が必要な業務委託契約書の具体例は?

なお、これらの1号文書、2号文書、7号文書は重複するため、詳細に分類すると、次のとおり11パターンあります。

業務委託契約書が課税文書となる場合・具体例

- 1号文書:アジャイル型システム開発業務委託契約書・システムエンジニアリングサービス契約等(著作権譲渡があり、かつ契約期間が3ヶ月以内のもの)

- 1号文書(運送契約等):「運送に関する契約」(非継続型)

- 2号文書:製造請負契約書等(非継続型)

- 2号文書(軽減措置対象):建設工事請負契約書

- 1号文書かつ2号文書:ウォーターフォール型システム開発業務委託契約書等(著作権譲渡があり、契約期間が3ヶ月以内のもの)

- 7号文書:代理店契約書等(請負契約型。準委任契約型の場合は売買等の委託も含む)

- 1号文書かつ7号文書:アジャイル型システム開発業務委託契約書・システムエンジニアリングサービス契約書等(著作権譲渡があり、かつ契約期間が3ヶ月を超えるもの)

- 1号文書かつ7号文書(運送契約等):「運送に関する契約」の基本契約書(継続的取引きの基本となる契約、契約期間が3ヶ月を超えるもの)

- 2号文書かつ7号文書:製造請負基本契約書等(契約期間が3ヶ月を超えるもの)

- 2号文書かつ7号文書(軽減措置対象):建設工事請負基本契約書(継続的取引きの基本となる契約、契約期間が3ヶ月を超えるもの)

- 1号文書かつ2号文書かつ7号文書:ウォーターフォール型システム開発業務委託契約書等(著作権譲渡があり、契約期間が3ヶ月を超えるもの)

収入印紙が必要な業務委託契約書その1:請負型の業務委託契約書

請負型の業務委託契約書の収入印紙は5パターン

業務委託契約書の内容が請負契約である場合は、課税文書に該当しますので、収入印紙を貼る必要があります。

具体的には、以下の5パターンのいずれかの課税文書に該当します。

| 2号文書 | 請負に関する契約書(別表第一第2号)。 |

|---|---|

| 2号文書 (軽減措置対象) | 建設工事請負契約書(別表第一第2号) |

| 1号文書 | 運送に関する契約書(別表第一第1号) |

| 1号文書 | …無体財産権(※)…の譲渡に関する契約書(別表第一第1号)。 |

| 7号文書 | 継続的取引きの基本となる契約書(別表第一第7号)。 |

※無体財産権とは、特許権、実用新案権、商標権、意匠権、回路配置利用権、育成者権、商号および著作権をいいます。

請負型の業務委託契約書は1号文書・2号文書・7号文書のいずれか

請負契約書がこのうちのどの課税文書に該当するかは、契約内容によります。

具体的には、スポットの契約書であれば、2号文書(運送請負契約は1号文書)、継続的取引きの基本となる、いわゆる取引基本契約書であれば、7号文書に該当します。

また、知的財産権の譲渡(売買)が請負契約の内容にある場合は、2号文書に該当し、かつ、1号文書にも該当します。

これらを詳細に分類すると、以下の9パターンとなります。

請負契約型の業務委託契約書が課税文書となる場合・具体例

- 1号文書(運送契約等):「運送に関する契約」(非継続型)

- 2号文書:製造請負契約書等(非継続型)

- 2号文書(軽減措置対象):建設工事請負契約書

- 1号文書かつ2号文書:ウォーターフォール型システム開発業務委託契約書等(著作権譲渡があり、契約期間が3ヶ月以内のもの)

- 7号文書:代理店契約書(請負契約型。準委任契約型の場合は売買等の委託も含む)

- 1号文書かつ7号文書(運送契約等):「運送に関する契約」の基本契約書(継続的取引きの基本となる契約、契約期間が3ヶ月を超えるもの)

- 2号文書かつ7号文書:製造請負基本契約書(契約期間が3ヶ月を超えるもの)

- 2号文書かつ7号文書(軽減措置対象):建設工事請負基本契約書(継続的取引きの基本となる契約、契約期間が3ヶ月を超えるもの)

- 1号文書かつ2号文書かつ7号文書:ウォーターフォール型システム開発業務委託契約書(著作権譲渡があり、契約期間が3ヶ月を超えるもの)

印紙税額は、7号文書に該当する場合は(金額の記載がなければ)4,000円、1号文書・2号文書に該当する場合は報酬・料金・委託料に応じた金額の収入印紙が必要となります。

この他、請負型の業務委託契約書の収入印紙・印紙税額につきましては、詳しくは、以下のページをご覧ください。

【意味・定義】優越的地位の濫用とは?

優越的地位の濫用とは、「自己の取引上の地位が相手方に優越している一方の当事者が,取引の相手方に対し,その地位を利用して,正常な商慣習に照らし不当に不利益を与える行為」をいう。

ポイント

- 請負型の業務委託契約書は1号文書・2号文書・7号文書のいずれかに該当する。このどの課税文書に該当するかは契約内容次第。

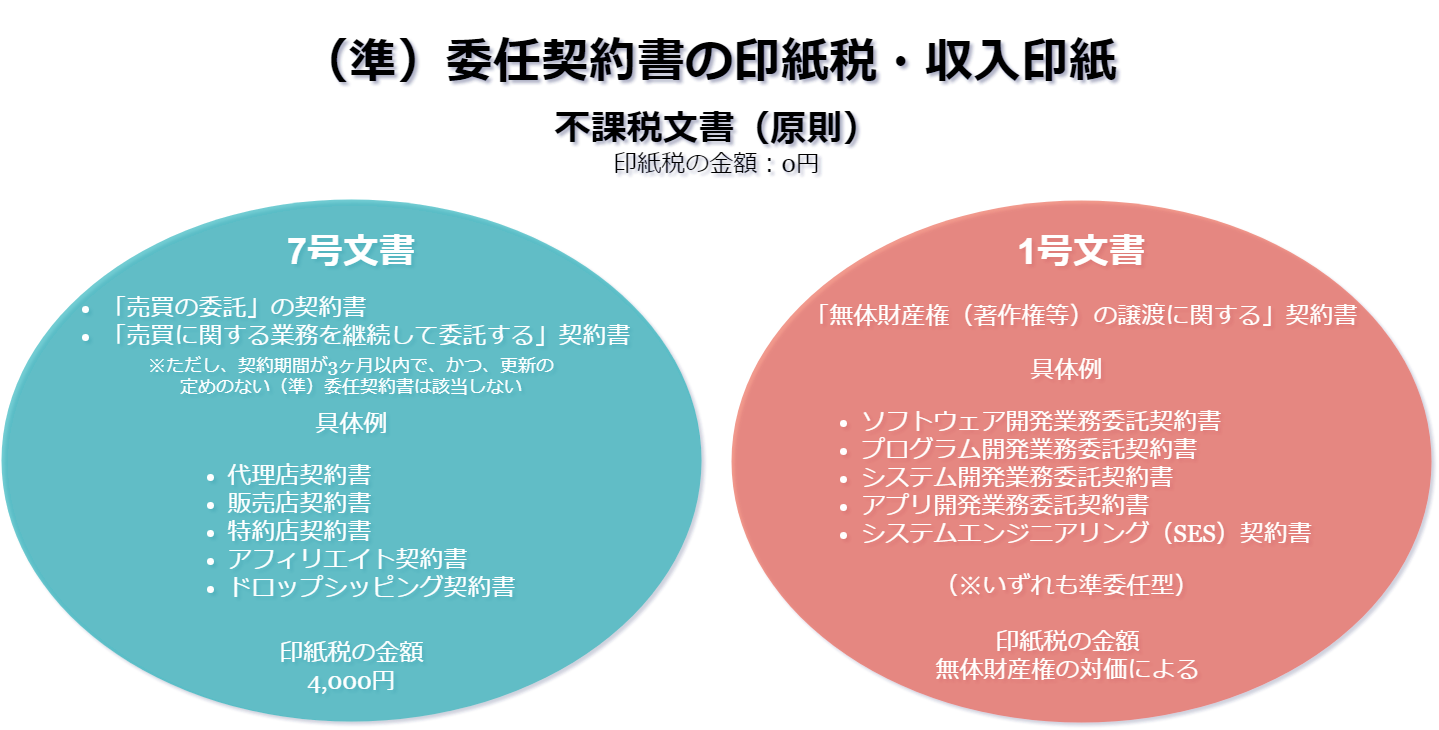

収入印紙が必要な業務委託契約書その2:一部の(準)委任型の業務委託契約書

(※画像をクリックすると大きな画像が表示されます)

(※画像をクリックすると大きな画像が表示されます)(準)委任契約は、原則としては収入印紙を貼る必要がありません。

ただし、例外として、その(準)委任契約書が、7号文書や1号文書に該当する場合があります。

具体的には、以下のとおりです。

課税文書に該当する準委任契約型の業務委託契約書の具体例

- 1号文書:アジャイル型システム開発業務委託契約書・システムエンジニアリングサービス契約書等(著作権譲渡があり、かつ契約期間が3ヶ月以内のもの)

- 7号文書:代理店契約書(売買等の委託がある場合)

- 1号文書かつ7号文書:アジャイル型システム開発業務委託契約書(著作権譲渡があり、かつ契約期間が3ヶ月を超えるもの)

7号文書に該当する場合は4,000円、1号文書に該当する場合は報酬・料金・委託料に応じた金額の収入印紙が必要となります。

この他、(準)委任型の業務委託契約書の収入印紙・印紙税額につきましては、詳しくは、以下のページをご覧ください。

ポイント

- (準)委任型の業務委託契約書は、不課税文書。ただし、例外として、7号文書か1号文書に該当する場合もある。

収入印紙が必要な業務委託契約書その3:個別契約書・注文請書

個別契約書も課税文書

なお、7号文書がいわゆる「取引基本契約書」であり、これとは別に「個別契約書」や「注文請書」がある場合は、個別契約書や注文請書についても課税文書に該当するかどうかが判断されます。

個別契約書とは、個々の個別契約について規定した契約書のことです。多くの場合、個別契約書は、一般的な契約書と同じように、契約当事者の両者が署名して、2部作成し、双方が1部づつ保有します。

個別契約書は、スポットの契約書と同様に、1号文書(売買型の業務委託契約書の場合)・2号文書(請負型の業務委託契約書の場合)に該当します。

注文請書だけが課税文書

また、注文書・注文請書で個別契約を締結している場合は、注文請書が1号文書(同上)・2号文書(同上)に該当します。

よく誤解されがちですが、原則として、注文書は課税文書ではありません。

ですから、収入印紙を貼る必要があるのは、注文請書だけです。

ただし、例外として、個別契約が注文書だけで自動的に成立する場合は、注文書であっても、課税文書となります。

このほか、申込書・注文書・発注書の印紙税の取扱いの詳細な解説につきましては、詳しくは、次のページをご覧ください。

ポイント

- 個別契約書・注文請書はスポットの契約書と同様に、1号文書、2号文書のいずれか、または両方。

- 注文書は、原則として課税文書とはならない。よって、収入印紙を貼る必要もない。

収入印紙が必要な業務委託契約書その4:知的財産権(無体財産権)の売買契約・譲渡契約が含まれる業務委託契約書

一部の業務委託契約書のなかには、知的財産権の売買(譲渡)が規定されているものがあります。

具体的には、著作権の譲渡があるソフトウェア・プログラム・システム・アプリ開発業務委託契約書、グラフィックデザイン作成業務委託契約書、ライティング業務委託契約書などが該当します。

このような、知的財産権の売買・譲渡が規定された契約書は、「…無体財産権…の譲渡に関する契約書」として、1号文書に該当します。

特に、請負型の業務委託契約書の場合、2号文書であり、かつ1号文書でもある、という契約書になります。

この他、請負型の業務委託契約書の収入印紙・印紙税額につきましては、詳しくは、以下のページをご覧ください。

ポイント

- 著作権が発生する業務委託契約書では、1号文書にも該当する。

補足1:収入印紙には割印ではなく消印を押す

収入印紙は「消す」必要がある

契約書に収入印紙を貼る場合、単に貼るだけではなく、「印紙を消す」ことが必要となります。

印紙税法第8条(印紙による納付等)

1 課税文書の作成者は、次条から第12条までの規定の適用を受ける場合を除き、当該課税文書に課されるべき印紙税に相当する金額の印紙(以下「相当印紙」という。)を、当該課税文書の作成の時までに、当該課税文書にはり付ける方法により、印紙税を納付しなければならない。

2 課税文書の作成者は、前項の規定により当該課税文書に印紙をはり付ける場合には、政令で定めるところにより、当該課税文書と印紙の彩紋とにかけ、判明に印紙を消さなければならない。

引用元:印紙税法 | e-Gov法令検索

ここでいう、「政令で定めるところにより」とは、印紙税法施行規則第5条のことです。

印紙税法施行規則第5条(印紙を消す方法)

課税文書の作成者は、法第8条第2項の規定により印紙を消す場合には、自己又はその代理人(法人の代表者を含む。)、使用人その他の従業者の印章又は署名で消さなければならない。

消印とは?割り印との違いは?

ここでいう「印章」によって印紙を消すことを、消印といいます。

【意味・定義】消印とは?

消印とは、印紙を消すために、課税文書と収入印紙にまたがって押される印章・押印をいう。

なお、誤解されがちですが、消印と割印は、まったく別物です。

【意味・定義】割印とは?

割印とは、2以上の複数の書面が同一であること、または関連することを意味するために、それぞれにまたがって押される、印章が割れた押印のことをいう。

このため、収入印紙について、「割り印を押す」という表現は誤用です。

こうした表現をしてしまうと、相手方に対し、「この人は消印と割り印の違いも知らないのかな?」という印象を与えてしまいます。

収入印紙は消印以外で消すこともできる

一般的に、収入印紙に消印を押印する場合、契約書の署名欄で使用した印鑑を使います。

ただ、すでに触れた印紙税法施行規則第5条により、この他にも、次のとおり、印紙を消す方法が認められています。

印紙を消す方法

- 自己(=法人、個人事業者、消費者など)の印章(=消印)

- 代理人・法人の代表者の印章(=消印)

- 使用人その他の従業者の印章(=消印)

- 自己・代理人・法人の代表者・使用にその他の従業者の署名(=サイン)

4点目にあるとおり、実は、収入印紙は、消印の押印ではなく、サインで消すこともできます。

サインで消す場合も、消印の押印と同じように、課税文書と収入印紙にまたがるようにサインします。

ポイント

- 収入印紙は貼るだけではダメ。収入印紙は、消印などで「消す」必要がある。

- 収入印紙を消す押印は、消印であって、「割り印」ではない。

- 収入印紙は、消印だけではなく、署名・サインで消すこともできる。

補足2:収入印紙への消印(≠割印)の押し方

なお、収入印紙に消印を押す場合、以下の図のように押します。

.jpg)

この他、収入印紙への消印(≠割印)の押し方の詳細な解説につきましては、詳しくは、以下のページをご覧ください。

補足3:必要な収入印紙を貼っていない場合はどうなる?契約は無効?過怠税は?

収入印紙が貼られていなくても契約は無効にはならない

業務委託契約書が課税文書に該当するにもかかわらず、収入印紙を貼っていない場合、どうなるのでしょうか?

まず、契約が有効か無効かということですが、仮に必要な収入印紙が貼られていなくても、そのことで、契約は無効になりません。

収入印紙を貼っていないことは、税法上問題となるだけであって、民事上の契約内容の判断には、なんら影響を与えません。

ですから、契約自体は、有効といえます(他の理由で無効になる可能性はありますが)。

収入印紙を貼らずに税務調査で発覚したら3倍の負担(印紙税+2倍の過怠税)

次に、印紙税法上の問題ですが、税務調査で業務委託契約書に貼る必要がある収入印紙が貼られていないことが発覚した場合、本来必要な印紙税に加えて、その2倍の金額の過怠税を負担しなければなりません(印紙税法第20条第1項)。

ただし、一定の条件のもとで、税務署長に対して自己申告した場合は、この過怠税は、印紙税の10%まで減額されます(同第2項)。

また、収入印紙を貼っているにもかかわらず、消印を押していない場合は、本来必要な税額に加えて、同額の過怠税を負担しなければなりません(同第3項)。

なお、この過怠税は、必要経費に算入できませんので、ご注意ください。

ポイント

- 業務委託契約書に収入印紙が貼られていなくても、その契約は無効にはならない。

- 収入印紙が貼られてないことが税務調査で発覚した場合は、本来の印紙税に加えて2倍の金額の過怠税が課される。

- 収入印紙が貼られていても、消印が押されていない場合は、本来の印紙税に加えて同額の過怠税が課される。

- 過怠税は経費算入できない。

補足4:印紙税は契約当事者のどちらが負担するの?

印紙税は、印紙税法では、課税文書の作成者が納税義務者となっています(印紙税法第3条)。

他方で、民法上は、契約の締結に要する費用は、当事者の双方が折半して負担することとされています(民法第558条、第559条)。

このため、一般的な企業間取引で、契約書を2部作成した場合、収入印紙は、それぞれの当事者が折半して負担することが多いです。

ただ、1部しか契約書を作成しない場合の印紙税の負担や、注文請書の印紙税の負担については、どちらの契約当事者が負担するべきなのか、という問題点もあります。

こうした収入印紙の負担につきましては、詳しくは、次のページをご覧ください。

業務委託契約がどの契約に該当するかわからない場合はどうしたらいい?

ちなみに、業務委託契約に収入印紙が必要かどうか判断が出来ない場合は、すぐに専門家の意見を聞きながら、業務委託契約書を作り直してください。

業務委託契約書が、課税文書なのかどうかハッキリしないのであれば、いざというときに、契約書として機能しないリスクがあります。

このため、業務委託契約書が課税文書に該当するのかわからないのであれば、収入印紙がどうこうと悩んでいる場合ではありません。

根本的な問題として、その業務委託契約が何なのか、そしてその業務委託契約をどんな契約にしたいのかを、専門家を交えて、再度検討するべきです。

ポイント

- 「業務委託契約が何の契約に該当するかわからない」のであれば、収入印紙以前の問題として、契約内容を見直して、再度検討する。

誤解が多い業務委託契約書の印紙税・収入印紙

以上のように、業務委託契約書の印紙税・収入印紙は、非常に複雑でわかりづらく、正確な計算が難しい、という実態があります。

このため、おそらく、正確な印紙税を計算して、収入印紙を貼っているケースのほうが少ないのではないかと思います。

そこで、業務委託契約書でありがちな印紙税・収入印紙の誤解について、次のとおりまとめましたので、ご参照ください。

収入印紙・印紙税の関連ページ

個々の業務委託契約書における印紙税・収入印紙につきましては、詳しくは、以下のページをご覧ください。

印紙税の節税は電子契約サービスがおすすめ

印紙税の節税には、電子契約サービスの利用がおすすめです。

というのも、電子契約サービスは、他の方法に比べて、デメリットがほとんど無いからです。

印紙税を節税する方法は、さまざまあります。

具体的には、以下のものが考えられます。

印紙税を節税する方法

- コピーを作成する:原本を1部のみ作成し、一方の当事者のみが保有し、他方の当事者はコピーを保有する。

- 契約形態を変更する:節税のために準委任契約のような非課税の契約にする。

- 7号文書を2号文書・1号文書に変更する:取引基本契約に初回の注文書・注文請書や個別契約を綴じ込むことで7号文書から2号文書・1号文書に変える。

しかし、これらの方法には、以下のデメリットがあります。

印紙税の節税のデメリット

- コピーを作成する:契約書のコピーは、原本に比べて証拠能力が低い。

- 契約形態を変更する:節税のために契約形態を変えるのは本末転倒であり、節税の効果以上のデメリットが発生するリスクがある。

- 7号文書を2号文書・1号文書に変更する:7号文書よりも印紙税の金額が減ることはあるものの、結局2号文書・1号文書として課税される。

これに対し、電子契約サービスは、有料ではあるものの、その料金を上回る節税効果があり、上記のようなデメリットがありません。

電子契約サービスのメリット

- 電子契約サービスを利用した場合、双方に証拠として電子署名がなされた契約書のデータが残るため、コピーの契約書よりも証拠能力が高い。

- 電子契約サービスは印紙税が発生しないため、印紙税を考慮した契約形態にする必要がない。

- 電子契約サービスは印紙税が発生しないため、7号文書に2号文書や1号文書を同轍する必要はなく、そもそも契約書を製本する必要すらない。

このように、印紙税の節税には、電子契約サービスの利用が、最もおすすめです。

![]()

業務委託契約書の収入印紙・印紙税に関するよくある質問

- 業務委託契約書の印紙税はいくらですか?

- 業務委託契約書に収入印紙を貼る必要があるかどうかは、契約内容次第ですので、一概に収入印紙を貼る必要があるとは言えません。

- 収入印紙が必要な業務委託契約書の具体例は何ですか?

- 収入印紙が必要な業務委託契約書の具体例は、以下のとおりです。

- 1号文書:アジャイル型システム開発業務委託契約書・システムエンジニアリングサービス契約等(著作権譲渡があり、かつ契約期間が3ヶ月以内のもの)

- 1号文書(運送契約等):「運送に関する契約」(非継続型)

- 2号文書:製造請負契約書等(非継続型)

- 2号文書(軽減措置対象):建設工事請負契約書

- 1号文書かつ2号文書:ウォーターフォール型システム開発業務委託契約書等(著作権譲渡があり、契約期間が3ヶ月以内のもの)

- 7号文書:代理店契約書等(請負契約型。準委任契約型の場合は売買等の委託も含む)

- 1号文書かつ7号文書:アジャイル型システム開発業務委託契約書・システムエンジニアリングサービス契約書等(著作権譲渡があり、かつ契約期間が3ヶ月を超えるもの)

- 1号文書かつ7号文書(運送契約等):「運送に関する契約」の基本契約書(継続的取引きの基本となる契約、契約期間が3ヶ月を超えるもの)

- 2号文書かつ7号文書:製造請負基本契約書等(契約期間が3ヶ月を超えるもの)

- 2号文書かつ7号文書(軽減措置対象):建設工事請負基本契約書(継続的取引きの基本となる契約、契約期間が3ヶ月を超えるもの)

- 1号文書かつ2号文書かつ7号文書:ウォーターフォール型システム開発業務委託契約書等(著作権譲渡があり、契約期間が3ヶ月を超えるもの)

- 1 収入印紙を貼る必要がある業務委託契約書とは?

- 2 一般的な業務委託契約書は1号文書・2号文書・7号文書か不課税文書

- 3 収入印紙が必要な業務委託契約書の具体例は?

- 4 収入印紙が必要な業務委託契約書その1:請負型の業務委託契約書

- 5 収入印紙が必要な業務委託契約書その2:一部の(準)委任型の業務委託契約書

- 6 収入印紙が必要な業務委託契約書その3:個別契約書・注文請書

- 7 収入印紙が必要な業務委託契約書その4:知的財産権(無体財産権)の売買契約・譲渡契約が含まれる業務委託契約書

- 8 補足1:収入印紙には割印ではなく消印を押す

- 9 補足2:収入印紙への消印(≠割印)の押し方

- 10 補足3:必要な収入印紙を貼っていない場合はどうなる?契約は無効?過怠税は?

- 11 補足4:印紙税は契約当事者のどちらが負担するの?

- 12 業務委託契約がどの契約に該当するかわからない場合はどうしたらいい?

- 13 誤解が多い業務委託契約書の印紙税・収入印紙

- 14 収入印紙・印紙税の関連ページ

- 15 印紙税の節税は電子契約サービスがおすすめ

- 16 業務委託契約書の収入印紙・印紙税に関するよくある質問