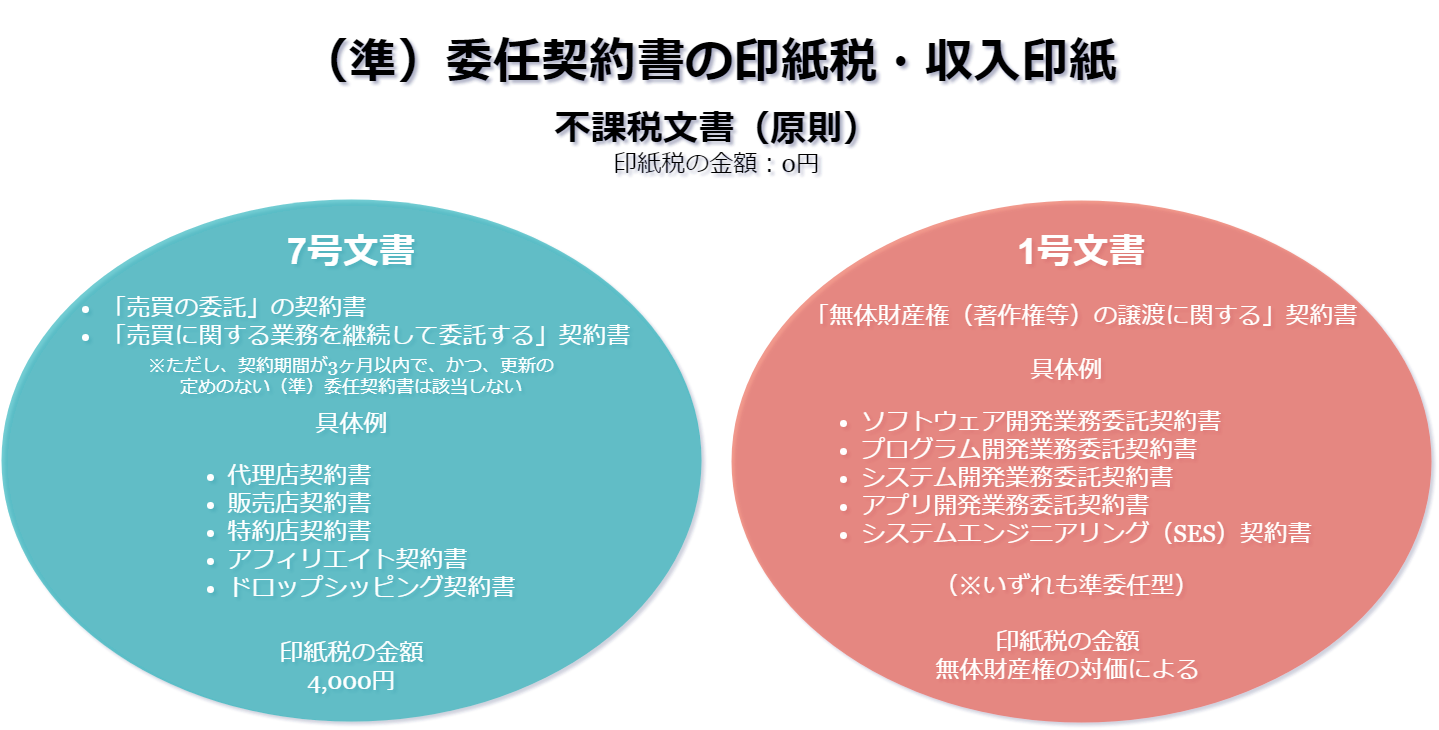

- (準)委任契約書には収入印紙が必要なのでしょうか?また、必要な場合は、その金額はいくらでしょうか?

- (準)委任契約書は、原則として、収入印紙を貼る必要がありません。

ただし、例外として、その(準)委任契約書が7号文書(例:物品の売買の委託)に該当する場合は4,000円、1号文書(例:著作権の譲渡がある委任契約)に該当する場合は報酬・料金・委託料に応じた金額の収入印紙が必要となります。

(※画像をクリックすると大きな画像が表示されます)

(※画像をクリックすると大きな画像が表示されます)このページでは、弊所によく寄せられるご質問である、(準)委任契約書に貼る収入印紙と印紙税の金額について、簡単にわかりやすく解説します。

印紙税法では、(準)委任契約書は、課税対象として規定されていません(いわゆる「不課税文書」)。

このため、原則として、(準)委任契約書には、収入印紙を貼る必要はなく、印紙税は0円ということになります。

ただし、例外として、7号文書や1号文書に該当することがあります。

ですから、「(準)委任契約書=不課税文書=収入印紙0円」と決めつけずに、よく契約書の内容を確認する必要があります。

なお、「そもそも(準)委任契約ってどんな契約なの?」という方は、まずは委任契約の解説のページをご覧ください。

原則:(準)委任契約書には印紙税は課税されず収入印紙も貼らなくていい

収入印紙は印紙税法で課税文書として指定されたものだけに貼る

原則として、(準)委任契約書は課税文書ではないため、印紙税は0円で、収入印紙を貼る必要もありません。

そもそも、印紙税の課税対象となる文書は、印紙税法第2条と印紙税法別表第1により、具体的に指定されています。

印紙税法第2条(課税物件)

別表第1の課税物件の欄に掲げる文書には、この法律により、印紙税を課する。

引用元:印紙税法 | e-Gov法令検索

この課税物件の欄には、(準)委任契約書は規定されていません。

このため、原則として(準)委任契約書は非課税文書であり、印紙税が課税されず、収入印紙も貼る必要がありません。

原則として(準)委任契約書は7号にも該当しない

よくありがちなのが、(準)委任契約書が課税物件表の第7号、つまり、継続的取引の基本となる契約書(いわゆる「7号文書」)に該当する、という誤解です。

7号文書に該当するかどうかは、印紙税法施行令第26条各号のいずれかに該当するかどうかで判断されます。

この印紙税法施行令第26条では、「(準)委任契約書」という記載はありません。

このため、原則として、(準)委任契約書は、7号文書にも該当しませんので、印紙税が課税されず、収入印紙も貼る必要がありません。

ポイント

- 印紙税法上の「課税物件」としては、「委任契約書」や「準委任契約書」のような記載はない。

- よって、原則として、(準)委任契約書には印紙税は課税されない。収入印紙を貼る必要もない。

例外:(準)委任契約書でも印紙税が課税される場合もある

業務内容によっては(準)委任契約書が7号文書に該当する

ただし、7号文書の定義が規定されている印紙税法施行令第26条のうち、第1号および第2号には、(準)委任契約書に該当するような規定となっています。

印紙税法施行令第26条(継続的取引の基本となる契約書の範囲)

法別表第1第7号の定義の欄に規定する政令で定める契約書は、次に掲げる契約書とする。

(1)特約店契約書その他名称のいかんを問わず、営業者(法別表第1第17号の非課税物件の欄に規定する営業を行う者をいう。)の間において、売買、売買の委託、運送、運送取扱い又は請負に関する2以上の取引を継続して行うため作成される契約書で、当該2以上の取引に共通して適用される取引条件のうち目的物の種類、取扱数量、単価、対価の支払方法、債務不履行の場合の損害賠償の方法又は再販売価格を定めるもの(電気又はガスの供給に関するものを除く。)

(2)代理店契約書、業務委託契約書その他名称のいかんを問わず、売買に関する業務、金融機関の業務、保険募集の業務又は株式の発行若しくは名義書換えの事務を継続して委託するため作成される契約書で、委託される業務又は事務の範囲又は対価の支払方法を定めるもの

(3)(以下省略)

この規定にあるような、「売買の委託」や、「売買に関する業務…を継続して委託する」ような契約書の場合は、(準)委任契約書であっても、印紙税の課税対象となります。

このような例外があるため、一概に(準)委任契約書が不課税文書または非課税文書であるとは断定できません。

特に、代理店契約書、販売店契約書、特約店契約書、アフィリエイト契約書、ドロップシッピング契約書など、「売買の委託」に該当しそうな契約書に関しては、注意が必要です。

【意味・定義】優越的地位の濫用とは?

優越的地位の濫用とは、「自己の取引上の地位が相手方に優越している一方の当事者が,取引の相手方に対し,その地位を利用して,正常な商慣習に照らし不当に不利益を与える行為」をいう。

(準)委任契約書であっても1号文書に該当する場合がある

無体財産権・知的財産権の譲渡がある(準)委任契約は1号文書

次に(準)委任契約書が印紙税の課税対象となり得るのが、1号文書に該当する場合です。

1号文書とは、「不動産、鉱業権、無体財産権、船舶若しくは航空機又は営業の譲渡に関する契約書」をいいます(印紙税法別表第1)。

また、ここでいう「無体財産権」とは、「…特許権、実用新案権、商標権、意匠権、回路配置利用権、育成者権、商号及び著作権」をいいます(同上)。

つまり、(準)委任契約書が、これらの「無体財産権の譲渡」の契約書に該当する場合は、その(準)委任契約書は、1号文書となります。

アジャイル型開発のソフトウェア・システム・アプリの開発業務委託契約書やSES契約書は1号文書

業務委託契約書の中では、アジャイル型開発のソフトウェア・システム・アプリ等の開発に関する契約は、一般的には、(準)委任契約に該当します。

同様に、SES契約(システムエンジニアリングサービス契約)も、一般的には、(準)委任契約に該当します。

このため、これらの契約書のうち、著作権の譲渡があるものは、1号文書に該当します。

この他、ライティング、グラフィック作成、ホームページ作成なども、請負契約でなく、作業を委託する(準)委任契約型の業務委託契約書も、1号文書に該当します。

1号文書の印紙税額は報酬・料金・委託料の金額次第

なお、1号文書の印紙税額は、契約金額(=報酬・料金・委託料)に応じて、次のようになっています。

| 1号文書の印紙税の金額 | |

|---|---|

| 記載された契約金額 | 印紙税額(1通又は1冊につき) |

| 1万円未満 | 非課税 |

| 1万円以上10万円以下 | 200円 |

| 10万円を超え50万円以下 | 400円 |

| 50万円を超え100万円以下 | 1千円 |

| 100万円を超え500万円以下 | 2千円 |

| 500万円を超え1千万円以下 | 1万円 |

| 1千万円を超え5千万円以下 | 2万円 |

| 5千万円を超え1億円以下 | 6万円 |

| 1億円を超え5億円以下 | 10万円 |

| 5億円を超え10億円以下 | 20万円 |

| 10億円を超え50億円以下 | 40万円 |

| 50億円を超えるもの | 60万円 |

| 契約金額の記載のないもの | 200円 |

ポイント

- 「売買の委託」や継続的な「売買の業務」の(準)委任契約書は、7号文書に該当する。

- 著作権などの無体財産権の譲渡が発生する(準)委任契約書は、1号文書に該当する。

補足1:本当に「(準)委任契約書」か?

タイトルが「(準)委任契約書」でも中身が違っていれば課税文書となることも

すでに述べたとおり、(準)委任契約書には、原則として、印紙税が課税されず、収入印紙は貼る必要がありません。しかしながら、例外として、7号文書や1号文書に該当する可能性もあります。

このため、課税文書に該当するかどうかは、契約書の記載内容をよく見て慎重に判断する必要があります。

よくありがちな誤解が、契約書のタイトルが「(準)委任契約書」になっていれば問題ない、というものです。

契約書が課税文書に該当するかどうかは、あくまで契約書の内容の記載によって判断されるのであって、タイトルの記載で判断されるのではありません。

以上のように、(準)委任契約書が課税文書に該当するかどうかは、慎重な判断が求められます。

請負契約か(準)か委任契約かの判断が難しい場合は「決める」

契約内容の判断が難しい=印紙税どころの話ではない

また、よくありがちな話ですが、業務委託契約の内容が請負契約が委任契約なのかがよくわからない、という場合があります。

まるで他人事のようですが、このような場合、契約内容を分析して結論を出すのは、実は、最終手段です。

業務委託契約の内容が請負契約か(準)委任契約かの判断が難しい、というのは、印紙税が云々というレベルの話ではありません。

契約書があるのに契約内容が決まっていない、というのは、それ自体が大きなリスクです。

契約内容が決まっていないのであれば「決める」

業務委託契約書の内容が請負契約か(準)委任契約か判断ができないのであれば、ああだこうだと分析している場合ではありません。

こうした場合は、すぐに相手方と話し合って、請負契約か(準)委任契約かを決めてください。

もちろん、まだ業務委託契約書を取交していない場合は、業務委託契約の内容として、請負契約なのか、(準)委任契約なのかを明記してください。

また、すでに、請負契約か(準)委任契約かが明記されていない業務委託契約書を取交している場合は、後から覚書を取交してください。

その覚書の内容として、業務委託契約書の内容が請負契約なのか、それとも(準)委任契約なのかを明記してください。

ポイント

- (準)委任契約書に収入印紙を貼る必要があるかどうかの判断は、契約書のタイトルではなく、内容で判断する。

- 請負契約か(準)委任契約が決まっていない場合は、業務委託契約書を分析するのではなく、相手方と話し合って、請負契約か(準)委任契約かを決める。

補足2:「成果物がある=請負契約」「成果物がない=(準)委任契約」は間違い

成果物がない請負契約・成果物がある(準)委任契約もある

よくありがちな誤解として、成果物の有無で請負契約か(準)委任契約かを判断する方法があります。

確かに、一般的な傾向として、請負契約には成果物があり、(準)委任契約には成果物がありません。

ただ、例えば、運送業者による運送請負契約は、典型的な請負契約のひとつですが、成果物は発生しません。

また、(準)委任型のソフトウェア(プログラム・システム・アプリ)開発やシステムエンジニアリング契約(SES契約)では、コーディングによって、コード類(著作物)が成果物として発生します。

このように、請負契約であっても成果物がない場合もありますし、(準)委任契約であっても成果物がある場合もあります。

なお、請負契約と(準)委任契約については、詳しくは、以下のページをご覧ください。

運送請負契約は「請負契約」でも2号文書ではなく1号文書

参考までに触れますが、すでに触れましたとおり、運送請負契約は、典型的な請負契約ですが、一般的な請負契約とは明確に区別できる契約です。

このため、運送請負契約書は、一般的な請負契約に関する契約書が該当する2号文書としてではなく、1号文書(第1号の4=請負に関する契約)として扱われます。

なお、運送契約は契約の類型上、請負契約に含まれると考えられますが、一般の請負と明確に区別できることから、第1号の4文書(運送に関する契約書)として別に掲名されています。

引用元: 請負の意義|国税庁

ポイント

- 「成果物がある=請負契約」「成果物がない=(準)委任契約」は間違い。成果物がない請負契約や成果物がある(準)委任契約もある。

- 「運送に関する契約」の契約書は1号文書扱い。

補足3:必要な収入印紙を貼っていない場合はどうなる?契約は無効?過怠税は?

収入印紙が貼られていなくても契約は無効にはならない

(準)委任契約書が1号文書や7号文書などの課税文書に該当するにもかかわらず、収入印紙を貼っていない場合、どうなるのでしょうか?

まず、契約が有効か無効かということですが、仮に必要な収入印紙が貼られていなくても、そのことで契約は無効になりません。

収入印紙を貼っていないことは、税法上問題となるだけであって、民事上の契約内容の判断には、なんら影響を与えません。

ですから、契約自体は、有効といえます(他の理由で無効になる可能性はありますが)。

収入印紙を貼らずに税務調査で発覚したら3倍の負担(印紙税+2倍の過怠税)

次に、印紙税法上の問題ですが、税務調査で(準)委任契約書に貼る必要がある収入印紙が貼られていないことが発覚した場合、本来必要な印紙税に加えて、その2倍の金額の過怠税を負担しなければなりません(印紙税法第20条第1項)。

ただし、一定の条件のもとで、税務署長に対して自己申告した場合は、この過怠税は、印紙税の10%まで減額されます(同第2項)。

また、収入印紙を貼っているにもかかわらず、消印を押していない場合は、本来必要な税額に加えて、同額の過怠税を負担しなければなりません(同第3項)。

なお、この過怠税は、必要経費に算入できませんので、ご注意ください。

ポイント

- (準)委任契約書に収入印紙が貼られていなくても、その契約は無効にはならない。

- 収入印紙が貼られてないことが税務調査で発覚した場合は、本来の印紙税に加えて2倍の金額の過怠税が課される。

- 収入印紙が貼られていても、消印が押されていない場合は、本来の印紙税に加えて同額の過怠税が課される。

- 過怠税は経費算入できない。

補足4:印紙税は契約当事者のどちらが負担するの?

印紙税は、印紙税法では、課税文書の作成者が納税義務者となっています(印紙税法第3条)。

他方で、民法上は、契約の締結に要する費用は、当事者の双方が折半して負担することとされています(民法第558条、第559条)。

このため、一般的な企業間取引で、契約書を2部作成した場合、収入印紙は、それぞれの当事者が折半して負担することが多いです。

ただ、1部しか契約書を作成しない場合の印紙税の負担や、注文請書の印紙税の負担については、どちらの契約当事者が負担するべきなのか、という問題点もあります。

こうした収入印紙の負担につきましては、詳しくは、次のページをご覧ください。

補足5:収入印紙への消印(≠割印)の押し方

なお、収入印紙に消印を押す場合、以下の図のように押します。

.jpg)

この他、収入印紙への消印(≠割印)の押し方の詳細な解説につきましては、詳しくは、以下のページをご覧ください。

誤解が多い業務委託契約書の印紙税・収入印紙

以上のように、業務委託契約書の印紙税・収入印紙は、非常に複雑でわかりづらく、正確な計算が難しい、という実態があります。

このため、おそらく、正確な印紙税を計算して、収入印紙を貼っているケースのほうが少ないのではないかと思います。

そこで、業務委託契約書でありがちな印紙税・収入印紙の誤解について、次のとおりまとめましたので、ご参照ください。

印紙税の節税は電子契約サービスがおすすめ

印紙税の節税には、電子契約サービスの利用がおすすめです。

というのも、電子契約サービスは、他の方法に比べて、デメリットがほとんど無いからです。

印紙税を節税する方法は、さまざまあります。

具体的には、以下のものが考えられます。

印紙税を節税する方法

- コピーを作成する:原本を1部のみ作成し、一方の当事者のみが保有し、他方の当事者はコピーを保有する。

- 契約形態を変更する:節税のために準委任契約のような非課税の契約にする。

- 7号文書を2号文書・1号文書に変更する:取引基本契約に初回の注文書・注文請書や個別契約を綴じ込むことで7号文書から2号文書・1号文書に変える。

しかし、これらの方法には、以下のデメリットがあります。

印紙税の節税のデメリット

- コピーを作成する:契約書のコピーは、原本に比べて証拠能力が低い。

- 契約形態を変更する:節税のために契約形態を変えるのは本末転倒であり、節税の効果以上のデメリットが発生するリスクがある。

- 7号文書を2号文書・1号文書に変更する:7号文書よりも印紙税の金額が減ることはあるものの、結局2号文書・1号文書として課税される。

これに対し、電子契約サービスは、有料ではあるものの、その料金を上回る節税効果があり、上記のようなデメリットがありません。

電子契約サービスのメリット

- 電子契約サービスを利用した場合、双方に証拠として電子署名がなされた契約書のデータが残るため、コピーの契約書よりも証拠能力が高い。

- 電子契約サービスは印紙税が発生しないため、印紙税を考慮した契約形態にする必要がない。

- 電子契約サービスは印紙税が発生しないため、7号文書に2号文書や1号文書を同轍する必要はなく、そもそも契約書を製本する必要すらない。

このように、印紙税の節税には、電子契約サービスの利用が、最もおすすめです。

![]()

(準)委任契約書の収入印紙・印紙税に関するよくある質問

- (準)委任契約書には収入印紙を貼る必要がありますか?

- (準)委任契約書は、原則として、収入印紙を貼る必要がありません。ただし、例外があります。

- 例外として(準)委任契約書に収入印紙を貼る必要がある場合は?その印紙税の金額は?

- 例外として、(準)委任契約書が7号文書(例:物品の売買の委託)に該当する場合は4,000円、1号文書(例:著作権の譲渡がある委任契約)に該当する場合は報酬・料金・委託料に応じた金額の収入印紙が必要となります。

- 7号文書に該当する(準)委任契約書の具体例を教えてください。

- 7号文書に該当する(準)委任契約書は、「売買の委託」や、「売買に関する業務…を継続して委託する」契約書です。具体的には、代理店契約書、販売店契約書、特約店契約書、アフィリエイト契約書、ドロップシッピング契約書などが該当する可能性があります。

- 1号文書に該当する(準)委任契約書の具体例を教えてください。

- 1号文書に該当する(準)委任契約書は、「無体財産権の譲渡」の契約書です。具体的には、アジャイル型開発のソフトウェア・システム・アプリの開発業務委託契約書やSES契約書などが該当する可能性があります。

(準)委任契約の関連ページ

- 1 原則:(準)委任契約書には印紙税は課税されず収入印紙も貼らなくていい

- 2 例外:(準)委任契約書でも印紙税が課税される場合もある

- 3 補足1:本当に「(準)委任契約書」か?

- 4 補足2:「成果物がある=請負契約」「成果物がない=(準)委任契約」は間違い

- 5 補足3:必要な収入印紙を貼っていない場合はどうなる?契約は無効?過怠税は?

- 6 補足4:印紙税は契約当事者のどちらが負担するの?

- 7 補足5:収入印紙への消印(≠割印)の押し方

- 8 誤解が多い業務委託契約書の印紙税・収入印紙

- 9 印紙税の節税は電子契約サービスがおすすめ

- 10 (準)委任契約書の収入印紙・印紙税に関するよくある質問

- 11 (準)委任契約の関連ページ